Mechanizm podzielonej płatności – na czym polega?

Mechanizm podzielonej płatności (split payment) krótko, bo od lipca 2018 r. do listopada 2019 r., był jednym ze sposobów opłacania faktur VAT, na który można się było zdecydować dobrowolnie. Obecnie jest obowiązkowy w przypadku niektórych transakcji, a za niezastosowanie go grożą poważne sankcje zarówno sprzedającemu, jak i kupującemu. Na czym polega mechanizm podzielonej płatności? W jakich przypadkach mówimy o obowiązkowym mechanizmie podzielonej płatności, a w jakich jest on stosowany dobrowolnie? Jak wygląda przelew w wersji split payment? Przeczytaj poniższy tekst, by otrzymać odpowiedzi na te i inne pytania!

Czytaj dalej, a dowiesz się:

- Czym jest mechanizm podzielonej płatności? W jakim celu się go stosuje?

- Co o mechanizmie podzielonej płatności mówi ustawa?

- Kogo obowiązuje mechanizm podzielonej płatności? Kto może z niego skorzystać dobrowolnie?

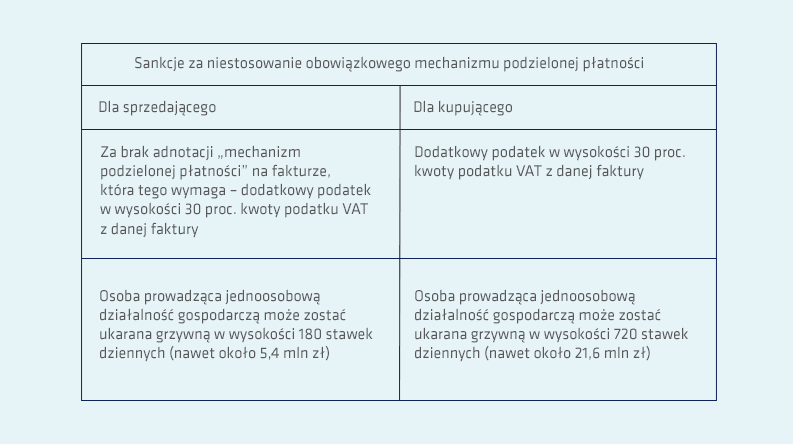

- Jakie kary przewidziano za naruszenie obowiązku stosowania mechanizmu podzielonej płatności?

- Jak opłacać faktury, stosując mechanizm podzielonej płatności?

Zobacz też: Formy opodatkowania przedsiębiorców – jaki rodzaj wybrać?

Mechanizm podzielonej płatności – czym jest?

Mechanizm podzielonej płatności (MPP, ang. split payment) to forma opłacania faktur pomiędzy płatnikami VAT w taki sposób, że kwota nie trafia w całości na rachunek sprzedającego, lecz zostaje rozdzielona na dwie części:

- kwotę netto (przesyłaną na rachunek sprzedawcy),

- podatek VAT (przesyłany na rachunek VAT sprzedawcy).

Przy tym MPP ma zastosowanie wyłącznie do transakcji pomiędzy podatnikami VAT, które odbywają się w polskiej walucie. Z tej formy płatności nie mogą korzystać:

- konsumenci (osoby fizycznie nieprowadzące działalności gospodarczej),

- przedsiębiorcy niebędący podatnikami VAT,

- przedsiębiorcy rozliczający się przy użyciu gotówki lub karty płatniczej.

Wprowadzenie konieczności stosowania mechanizmu podzielonej płatności w określonych przypadkach miało na celu ograniczenie wyłudzeń VAT. Zastąpiono w ten sposób wcześniej obowiązujący mechanizm odwrotnego obciążenia w krajowych transakcjach objętych tym podatkiem.

Czytaj też: Jaki rodzaj opodatkowania wybrać?

Mechanizm podzielonej płatności – ustawa o VAT

Faktura sprzedaży, która spełnia warunki zastosowania mechanizmu podzielonej płatności, musi zawierać wszelkie kluczowe dane wskazane w art. 106e ustawy o VAT, a więc m.in.:

- datę wystawienia,

- numer faktury,

- dane identyfikacyjne obydwu stron transakcji,

- nazwy towarów lub usług,

- ceny jednostkowe netto towarów lub usług,

- kwotę należności ogółem,

- kwotę netto sprzedaży i kwotę podatku VAT.

Oprócz tego wystawiający musi zawrzeć na fakturze adnotację o obowiązku uiszczenia opłaty z zastosowaniem mechanizmu podzielonej płatności (wystarczy dopisek: „mechanizm podzielonej płatności”).

W przypadku, gdy sprzedawca zapomni dołączyć adnotację, może przygotować fakturę korygującą. Może to również zrobić nabywca, sporządzając notę korygującą. Przy tym kupujący – nawet jeżeli na fakturze nie znalazła się stosowna informacja – musi zastosować się do obowiązku zastosowania split payment, jeśli są do tego przesłanki niezależnie od wystąpienia adnotacji lub jej braku.

Sprawdź także: Jaka powinna być właściwa wycena produktów?

Mechanizm podzielonej płatności – kiedy jest obowiązkowy, a kiedy dobrowolny?

Co oznacza, że mechanizm podzielonej płatności jest obowiązkowy? Znowelizowana ustawa o VAT wymienia ściśle określone typy transakcji, w przypadku których bezwzględnie należy go stosować. Aby MPP był obowiązkowy, muszą jednocześnie wystąpić trzy zależności:

· wartość sprzedaży towarów lub usług wynosi minimum 15 tys. zł brutto,

· obydwie strony transakcji są firmami i płatnikami VAT,

· sprzedaż dotyczy przynajmniej jednej usługi lub jednego towaru uznanej lub uznanego za wrażliwą/wrażliwy.

O ile dwa pierwsze czynniki są dość jasne, o tyle zdziwienie może budzić określenie „towary lub usługi wrażliwe”. Zostały one wymienione załączniku numer 15 do ustawy o podatku od towarów i usług. Są to m.in.:

· produkty elektroniczne (komputery, aparaty fotograficzne, kamery cyfrowe, telefony, dyski itd.),

· wyroby ze stali, miedzy, złota, aluminium, srebra,

· paliwa,

· surowce wtórne,

· odpady,

· części do silników spalinowych,

· usługi budowlane.

Mechanizm podzielonej płatności na fakturze

Obowiązek wykorzystania mechanizmu podzielonej płatności pojawia się już w przypadku, gdy choć jedna pozycja na fakturze (której sumaryczna wartość przekracza 15 tys. zł) znajduje się na liście towarów lub usług wrażliwych. Przy tym MPP może objąć wyłącznie kwotę, na jaką opiewa sprzedaż wrażliwego produktu czy usługi, reszta zaś może zostać opłacona bez wykorzystania tego mechanizmu.

Jako przedsiębiorca i podatnik VAT masz prawo do skorzystania z mechanizmu podzielonej płatności przy innych niż obowiązkowe transakcjach, jeżeli uznasz to za korzystne. Może się jednak zdarzyć, że strona sprzedająca zaznaczy, że nie chce, byś go stosował – musisz wtedy dostosować się do życzenia dostawcy.

Jako nabywca możesz uniknąć sankcji wynikających z niezastosowania obowiązkowego mechanizmu podzielonej płatności, jeżeli sprzedawca mimo wszystko rozliczy podatek VAT tak, jakby transakcja odbyła się prawidłowo. Jeśli zapłacisz należność bez zastosowania koniecznego split payment, nie możesz włączyć tego wydatku do kosztów uzyskania przychodu, o ile na fakturze pojawiła się stosowna adnotacja sprzedającego.

Mechanizm podzielonej płatności – jak płacić za towary wrażliwe?

Warunkiem koniecznym do rozliczania się metodą podzielonej płatności jest posiadanie przez obydwie strony transakcji rachunku VAT. Jest on zakładany przez bank lub SKOK automatycznie w przypadku wszystkich rachunków firmowych. Środki na rachunku VAT należą do Ciebie, jednak istnieje ściśle określona lista należności, które można nimi opłacić:

- podatek VAT,

- podatek dochodowy,

- VAT z faktury kontrahenta,

- cło,

- akcyzę,

- ZUS.

Kiedy opłacasz fakturę z wykorzystaniem mechanizmu split payment, bank pobiera odpowiednią kwotę podatku z Twojego subkonta VAT. W przypadku, gdy brakuje na nim środków, suma jest ściągana z konta Twojej firmy. Jeśli nie wykorzystasz wszystkich środków zgromadzonych na subkoncie VAT na powyższe cele, możesz złożyć wniosek o uwolnienie ich (przekazanie na zwykły rachunek).

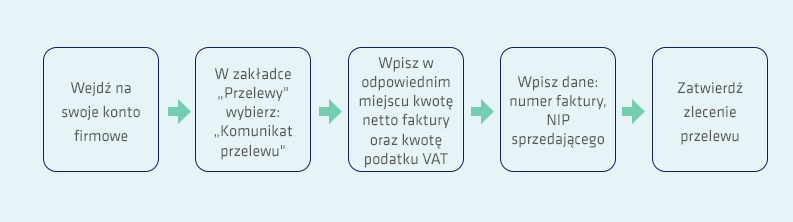

Jako kupujący nie musisz znać numeru subkonta VAT sprzedawcy – bank sam zajmuje się rozdzieleniem płatności. Oznacza to więc, że regulując fakturę z zastosowaniem mechanizmu podzielonej płatności, nie musisz wykonywać dwóch przelewów. Wystarczy, że przy okazji zlecania transakcji wybierzesz odpowiednią opcję („komunikat przelewu”) i bank sam przekaże odpowiednią kwotę na konto wystawcy faktury, a wysokość podatku VAT trafi na jego subkonto VAT.

Mechanizm podzielonej płatności – jak zrobić przelew?

Przeczytaj również: Ulga na Start ZUS – co przysługuje nowym przedsiębiorcom?