Faktoring – co to jest i jak działa?

Co to jest faktoring? To rodzaj usługi finansowej, z której mogą skorzystać przedsiębiorcy. Polega na tym, że firma faktoringowa odkupuje wystawione przez Ciebie faktury przed datą ich płatności. Dlaczego takie rozwiązanie może być korzystne? Jakie są rodzaje faktoringu i czym się od siebie różnią? Ile kosztuje faktoring? Przeczytaj poniższy tekst, by dowiedzieć się więcej na temat tej usługi!

Czytaj dalej, a dowiesz się:

- Co to jest faktoring?

- Jakie są rodzaje faktoringu i czym się od siebie różnią?

- Jaki jest koszt faktoringu?

- Jakie są wady i zalety faktoringu?

- Kiedy warto skorzystać z usługi faktoringu?

Zobacz także: Własna działalność – koszty: co można do nich zaliczyć?

Faktoring – definicja: co to jest usługa faktoringu?

Faktoring to usługa, w ramach której firmy faktoringowe lub banki oferują właścicielom przedsiębiorstw usługę polegającą na wykupie ich nieprzeterminowanych należności – to znaczy takich, których termin płatności jeszcze nie minął. Co Ci to daje? Przede wszystkim rozwiązanie to pozwala uniknąć zatorów płatniczych, powodowanych np. przez długie terminy realizacji płatności. Przedsiębiorca, zamiast czekać, aż kontrahenci przeleją na jego konto firmowe środki za realizację danej usługi lub sprzedaży towarów, otrzymuje od faktora pieniądze od razu. Nie jest to cała suma, lecz zazwyczaj około 80-90 proc. wartości faktury. Natomiast firma faktoringowa przejmuje środki, które kontrahent ostatecznie jest winien przedsiębiorcy – kiedy ten dokona płatności.

Jak działa faktoring? Biorą w nim udział trzy strony:

- faktorant – właściciel przedsiębiorstwa, który odsprzedaje firmie faktoringowej swoje nieprzeterminowane należności,

- faktor – firma faktoringowa (bank lub firma specjalizująca się w świadczeniu usług finansowych),

- dłużnik faktoranta (kontrahent zobowiązany do opłacenia faktury w określonym terminie).

Zobacz też: Podatnik VAT – być nim czy nie? Co będzie Ci się bardziej opłacać?

Faktoring jest uznawany za jedno ze źródeł finansowania firmy, szczególnie w przypadku branż, w których stosowane są długie terminy płatności faktur (tzw. kredyty kupieckie). Jego podstawową funkcją jest więc zapewnienie firmie płynności finansowej. Jednak jako przedsiębiorca korzystający z usług firmy faktoringowej zyskujesz również pomoc specjalistów w zarządzaniu swoimi należnościami, m.in. monitorowanie na bieżąco wszystkich płatności, weryfikację Twoich kontrahentów czy przejęcie działań windykacyjnych, a więc konieczności ubiegania się o opóźnione płatności kontrahentów.

Rodzaje: faktoring odwrócony, faktoring z regresem lub bez, faktoring mieszany

Usługi faktoringu występują w kilku odmianach, różniących się od siebie m.in. tym, czy kontrahent jest powiadamiany o fakcie podpisania umowy faktoringowej, głównym celem skorzystania z usługi itd. Podstawowe rodzaje faktoringu to:

- faktoring pełny (faktoring bez regresu) – faktor przejmuje na siebie ryzyko niewypłacalności Twoich kontrahentów,

- faktoring niepełny (faktoring z regresem) – faktor wykupuje Twoją fakturę, ale nie bierze na siebie ryzyka niewypłacalności kontrahenta,

- faktoring mieszany – łączy cechy faktoringu pełnego i niepełnego w ten sposób, że faktor wykupuje wierzytelność bez regresu, jednak bierze na siebie ryzyko niewypłacalności kontrahenta tylko do pewnej kwoty, a nadwyżkę spłaca faktorant,

- faktoring odwrócony (faktoring odwrotny, faktoring dłużny, faktoring zakupowy) – dotyczy faktur zakupowych faktoranta, a więc firma faktoringowa w tym przypadku bierze na siebie spłatę Twoich zobowiązań wobec kontrahentów.

Faktoring cichy, jawny i inne podziały

Ponadto faktoring może przyjąć następujące formy:

- faktoring jawny – Twój kontrahent zostaje powiadomiony o przeniesieniu jego wierzytelności na faktora,

- faktoring cichy – kontrahent nie zostaje powiadomiony o fakcie zawarcia umowy faktoringowej dotyczącej jego wierzytelności,

- faktoring półjawny – kontrahent dowiaduje się o zawarciu przez Ciebie umowy z faktorem w momencie, gdy ten wysyła mu wezwanie do zapłaty faktury.

Faktoring dzieli się również ze względu na jego zasięg terytorialny:

- faktoring krajowy,

- faktoring międzynarodowy (dzieli się na faktoring eksportowy i faktoring importowy).

Sprawdź też: Księgowość małej firmy – zlecić czy prowadzić samemu?

Stosowany jest również podział na rodzaje faktoringu w zależności od tego, kiedy faktorant otrzymuje środki z tytułu przekazania cesji wierzytelności faktorowi:

- faktoring dyskontowy (faktoring przyspieszony) – faktor wypłaca Ci środki zaraz po tym, jak podpiszesz z nim umowę (zazwyczaj wartość faktury jest tu pomniejszona nawet o 10 proc.),

- faktoring zaliczkowy (faktoring awansowy) – zaraz po podpisaniu umowy z faktorem otrzymujesz jedynie część wartości faktury lub faktur, a więc zaliczkę, natomiast pozostałą część kwoty (obniżoną o koszt faktoringu) dostajesz dopiero wtedy, gdy kontrahent spłaci swoje zobowiązanie,

- faktoring wymagalnościowy – pieniądze otrzymujesz pieniądze dopiero po tym, jak kontrahent spłaci zobowiązanie (to rozwiązanie stosowane przez firmy, które nie chcą przyspieszyć momentu otrzymania pieniędzy, lecz obawiają się, że te w ogóle do nich nie trafią).

Istnieją również rodzaje faktoringu kierowane do konkretnych branż czy do firm o określonej wielkości, np. mikrofaktoring przeznaczony dla mikroprzedsiębiorstw.

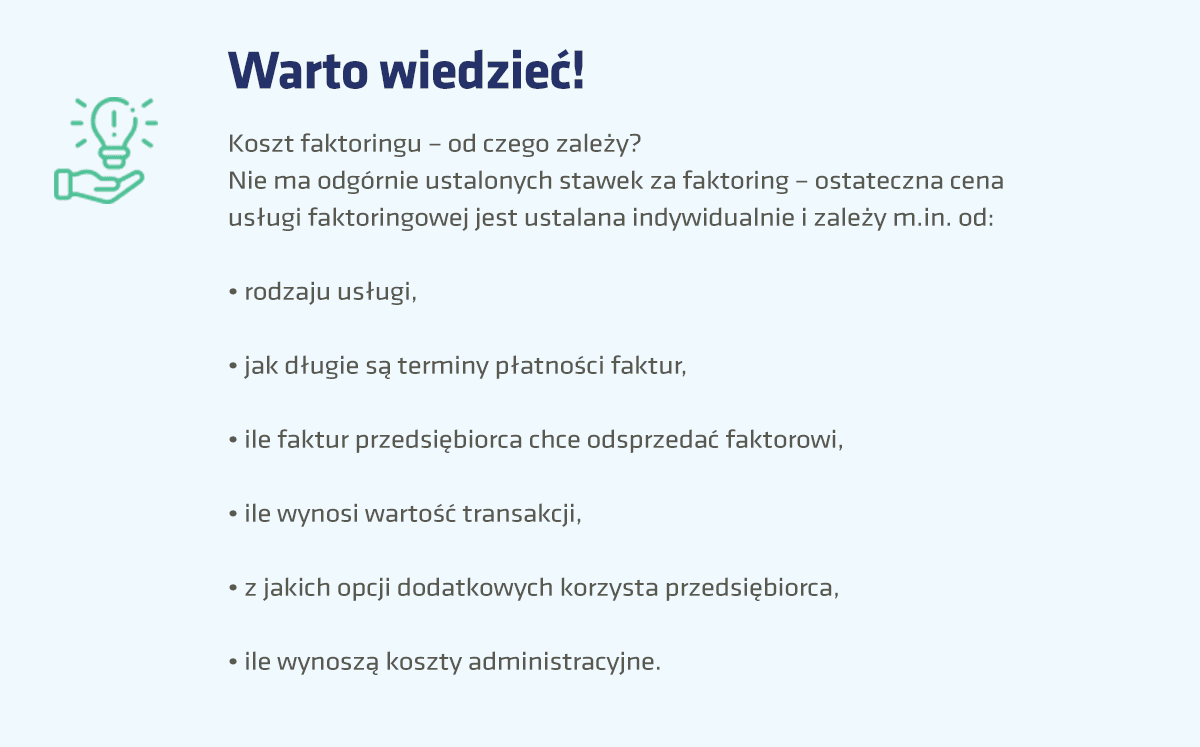

Koszt faktoringu

Koszt usługi faktoringowej zależy rzecz jasna od tego, na jaki jej rodzaj się zdecydujesz, a także od kilku innych czynników. Zestawiliśmy je pokrótce na poniższej grafice. Zasadniczo jednak trzeba liczyć się z tym, że prowizja podstawowa wyniesie między 0,2 a 3% wysokości faktury.

Ponadto warto wiedzieć, że na koszt faktoringu składają się trzy prowizje:

- za przejęcie wierzytelności,

- za ewentualny brak spłaty należności przez kontrahenta,

- za limit faktoringowy (przed podpisaniem umowy faktoringowej faktor prześwietla sytuację finansową przedsiębiorstwa i określa jej limit na finansowanie faktur).

Zobacz także: Księgowość internetowa

Inne koszty, jakie należy uwzględnić, to:

- marża faktora,

- odsetki, czyli dzienne oprocentowanie (na podstawie stawki referencyjnej WIBOR).

Wiele zależy również modelu rozliczenia od wybranego przez klienta firmy faktoringowej. Niektórzy decydują się na stałą, comiesięczną opłatę za określony limit faktoringowy, inni wolą rozliczenie w formie abonamentu, jeszcze inni wybierają dzienną prowizję za przejęte przez faktora zobowiązanie.

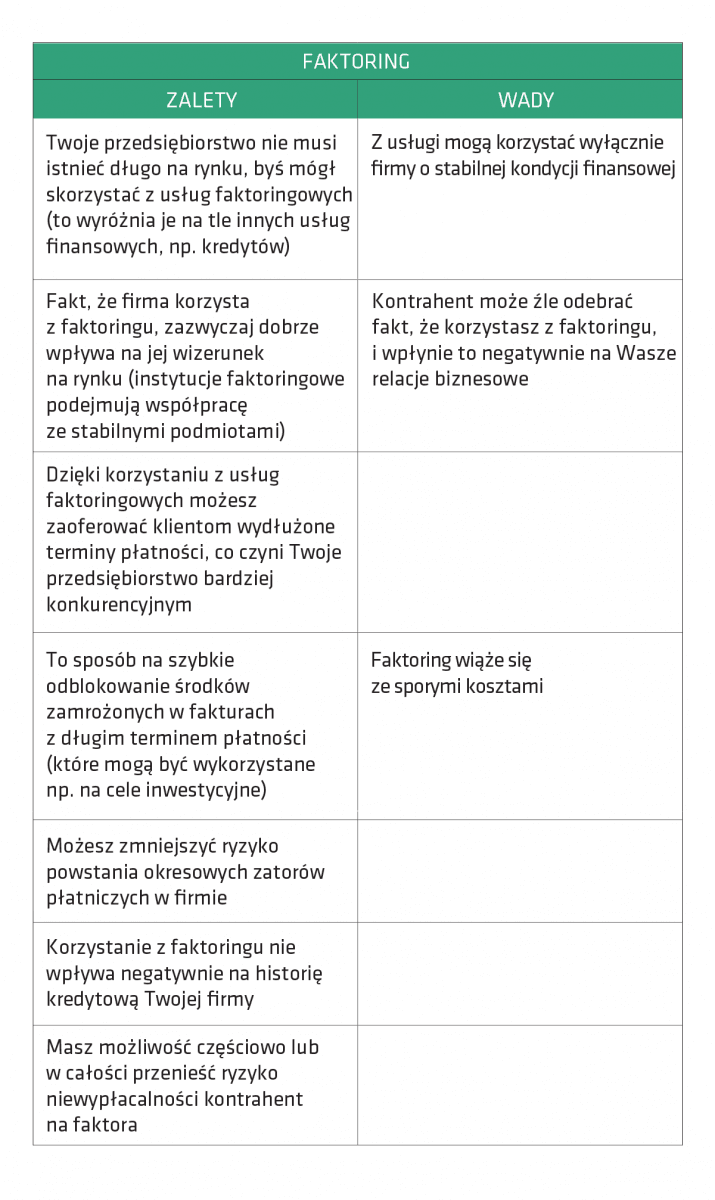

Wady i zalety faktoringu – komu i kiedy się opłaca?

Jak każda usługa finansowa, faktoring również ma zarówno wady, jak i zalety. Kluczową kwestią jest tu kondycja finansowa, w jakiej znajduje się Twoja firma, jakiego rodzaju działalność prowadzisz i w jaki sposób chcesz wykorzystać tę usługę.

Faktoring dla firm ma wiele zalet i może się okazać niezwykle opłacalny w przypadku niektórych z nich. Jeżeli jednak Twoje przedsiębiorstwo nie spełnia kilku określonych warunków, koszt tej usługi może się okazać dla Ciebie zbyt wysoki.

Czytaj również: Dobra opinia. Serwisy z opiniami a wizerunek firmy w internecie

Przeczytaj też: Ubezpieczenie firmy – kiedy i co warto ubezpieczać?